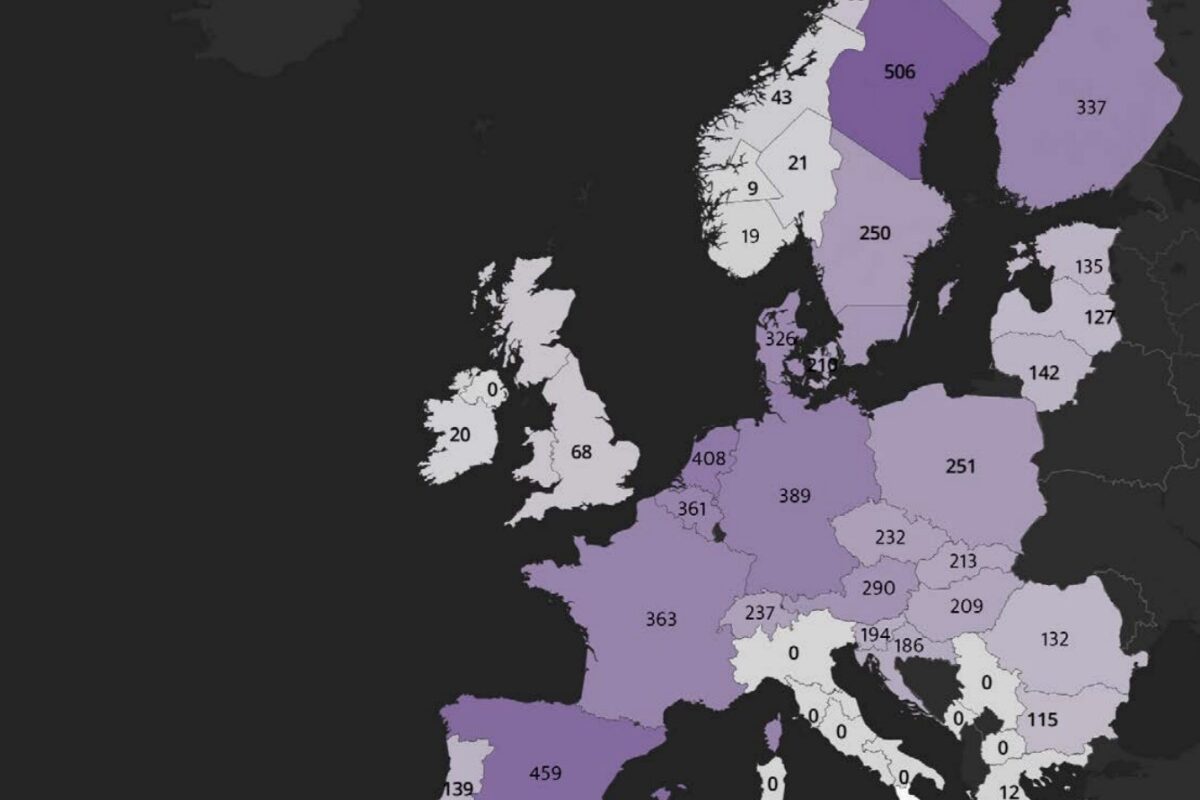

Des projets solaires compétitifs

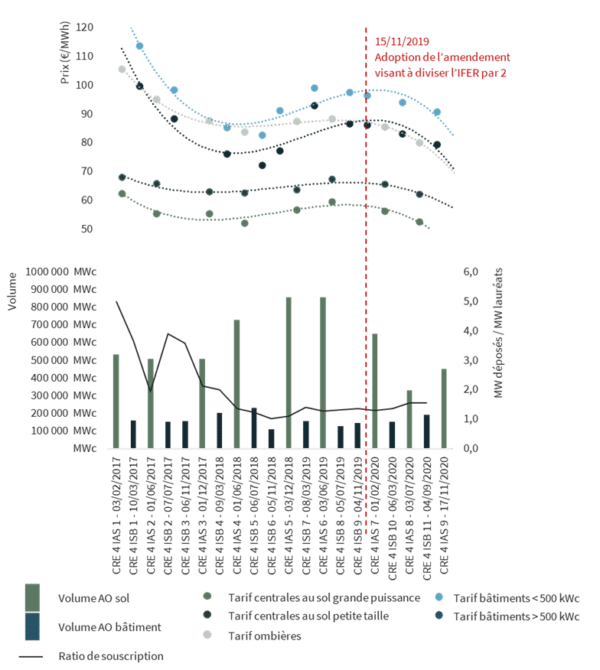

CRE4 était censé constituer un tournant pour la filière solaire en donnant aux acteurs de la visibilité sur la périodicité et les volumes des appels d’offres et amorcer une mutation vers un modèle économique « de marché » via notamment la mécanique de complément de rémunération. De manière générale, on observe une baisse des tarifs importante sur la période : les grands projets au sol sont passés de 62,5 €/MWh en mars 2017 à 53,4 €/MWh en février 2021, soit une baisse de 14,6 % sur 4 ans ou de 3,9 % par an (on observe – 5,1 %/an sur les familles de bâtiments). On note toutefois pour toutes les familles une courbe sinusoïdale : une première baisse générée par un volume important de candidats et une compétition accrue liée au pipeline de projets accumulés par les développeurs préalablement au lancement de CRE4 qui n’attendait que d’être tarifé ; puis une hausse, stimulée par un pipeline moins important (certaines vagues d’appels d’offres ont été sous-souscrites par rapport aux volumes cibles initiaux, sur les tranches bâtiments notamment) et d’une certaine manière un retour à la raison suite à la première période de baisse ayant généré des inquiétudes sur la capacité à financer et construire les projets. Une deuxième période de baisse a par la suite été observée, pour laquelle l’annonce de la réduction de l’IFER pour les projets raccordés à partir du 1er janvier 2021 semble être l’une des principales explications.

Image : Finergreen

CRE4 a donc confirmé la capacité du solaire à fournir une énergie compétitive, plus particulièrement sur les grandes centrales au sol. On pourra apprécier la compétitivité des prix obtenus sur CRE4 en la comparant par exemple au complément de rémunération d’Hinkley Point fixé à GBP 92,50/MWh ou au prix de gros de l’électricité observé sur le marché français en 2020 qui se situe aux alentours de 42 €/MWh en moyenne.

Un cadre stimulant la confiance et l’investissement

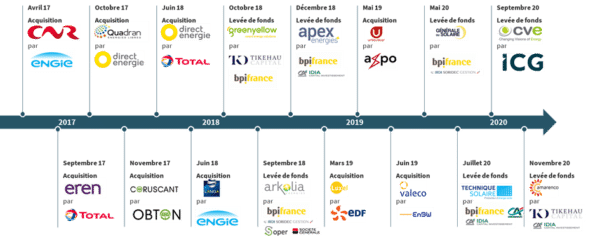

La période CRE4 a notamment été marquée par une forte vague de consolidation menée par les énergéticiens et majors (français comme étrangers) qui ont joué un rôle central dans cette dynamique. Ces derniers auront sans doute été attirés par un marché qui a atteint alors une taille significative, sur un segment qu’il semble de plus en plus difficile d’ignorer au regard des perspectives d’évolution du monde énergétique de demain. D’un autre côté, cette programmation des volumes dans le temps a permis à de nombreux acteurs d’inscrire leur stratégie de développement dans le temps et de s’inscrire dans des dynamiques de croissance importantes, en procédant notamment à des opérations d’augmentation de capital. Ces opérations ont principalement été souscrites par des institutionnels ou des fonds d’investissement spécialisés, autrefois attirés par des investissements directs dans les infrastructures, et aujourd’hui désireux de trouver des rentabilités plus importantes en investissant dans les développeurs/producteurs afin d’intégrer la chaîne de valeur et ainsi augmenter leurs perspectives de rendement. Enfin, on constate tout au long de ces appels d’offres l’apparition de nouveaux développeurs, français comme étrangers, qui, attirés par les perspectives stables du cadre de soutien, auront décidés de se lancer sur un marché sans importantes barrières à l’entrée. Le marché français semble désormais plus structuré et sans doute plus à même de réaliser les objectifs de la PPE.

Image : Finergreen

CRE4 a de manière générale vu la mobilisation de capitaux importants : certains fonds d’investissement ont créé des véhicules dédiés pour adresser le marché de la transition énergétique, et ceux qui étaient déjà là ont levé des fonds de taille encore plus significative et pouvant adresser des marchés plus complexes. On a notamment observé, au-delà de la dynamique de consolidation décrite ci-dessus, de nombreuses opérations de cession partielle de portefeuilles d’actifs opérationnels et dérisqués ayant atteint une taille critique à des financiers en recherche d’un rendement stable et sécurisé sur le long terme. On peut par exemple citer l’investissement de la Caisse des Dépôts dans le véhicule de Tenergie en 2020 ou celui de Predica dans les véhicules d’Engie ou de Total Quadran en 2021.

Les banques ont quant à elles grandement participé à l’accélération du développement de la filière en finançant les projets à des conditions de plus en plus attractives. La problématique de l’intégration du solaire à une économie de marché via le complément de rémunération a finalement (et justement) été résolue sans réelle complexité, faisant la part belle aux utilities dans le rôle d’agrégateurs et n’impactant aucunement les conditions de financement bancaire. Ces dernières ont même été grandement améliorées durant cette période avec notamment la structuration de financements sur des durées supérieures à la durée du contrat de complément de rémunération. De manière générale, cette période aura vu la financiarisation des acteurs s’accélérer. Le recours à des produits de dette divers pour financer leur croissance (financement de projet senior, recours à la dette junior, aux crédit revolving, émergence des Green Bonds etc.) permettant aux développeurs d’innover et de trouver constamment des relais pour améliorer leur compétitivité.

La robustesse du secteur face à une crise comme la Covid-19 n’est susceptible que d’attirer encore plus de capitaux et la performance boursière des acteurs français côtés semble témoigner de la confiance et de l’intérêt des investisseurs dans un secteur vert de plus en plus plébiscité par la sphère institutionnelle et politique.

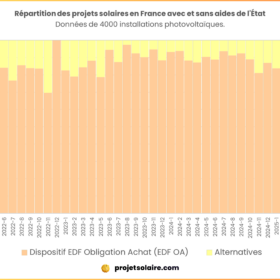

Une mutation vers des modèles de marché en cours

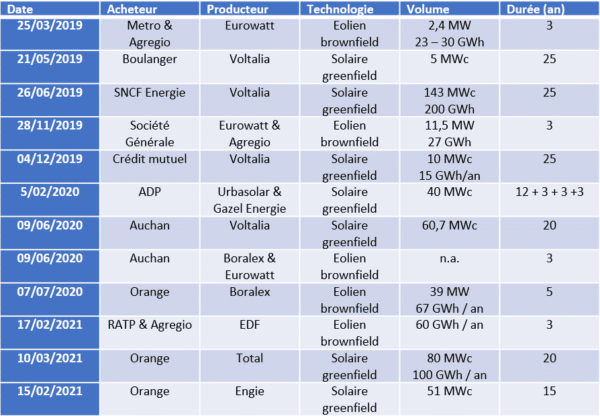

L’intégration des énergies renouvelables à une économie de marché était l’un des objectifs de CRE4 et de ce point de vue on note que le mécanisme de complément de rémunération aura répondu positivement aux enjeux auxquels il faisait face. La transition n’est cependant qu’amorcée et beaucoup reste à faire. Les acteurs disposent aujourd’hui, via les appels d’offres de la CRE, d’un business model robuste, éprouvé et qui se finance parfaitement. Tant que ces appels d’offres offriront suffisamment de profondeur de marché (d’un point de vue volumes et contraintes imposées), l’intérêt de se tourner vers des solutions de type PPA privé restera probablement limité. Ces projets nécessitent une structuration plus complexe, un financement adapté et donc plus contraint (termes et conditions ad-hoc du PPA négocié, qualité de crédit de la contrepartie, exposition plus directe au sous-jacent qu’est le prix de l’électricité, etc.) même si quelques opérations symboliques ont été réalisées ces derniers mois, souvent justifiée par (i) la volonté de sécuriser un prix d’achat sur une courte période pour des actifs sortant de l’OA ou (ii) par des visions long terme de développement d’actifs non éligibles aux AO, tout en réalisant des opérations de communication RSE importantes.

Image : Finergreen

S’il est probable que participer aux sessions PPE2/CRE5 et obtenir un complément de rémunération continuera d’être une solution privilégiée pour les développeurs de projets pour les quelques années à venir, il est tout de même évident qu’il faut anticiper une réelle accélération du mouvement des acteurs vers les PPA, et ce pour plusieurs raisons :

- Les perspectives d’augmentation du prix de l’électricité couplées à une volonté forte de réaliser des opérations « vertes » amènent les grandes entreprises consommatrices à se questionner sur les moyens d’optimiser leur approvisionnement, le solaire constituant une énergie compétitive leur permettant par la même occasion d’accomplir leurs objectifs RSE et la communication associée

- Les développeurs s’appuieront sur une vision stratégique long terme, au-delà de la future vague CRE5, et doivent anticiper la montée en compétences et le temps de développement de projets sous PPA dès maintenant afin de réaliser leur transition au cours des prochaines années

- Il est enfin fort probable que les contraintes liées aux appels d’offres (principalement typologie du foncier, origine des panneaux) soient reconduites sur CRE5 et les développeurs de projets identifieront dans la démarche PPA un accélérateur de croissance, un moyen de sortir davantage de MW plus rapidement, avec moins de contraintes de développement et de calendrier (pas d’appel d’offres à préparer)

Tous ces facteurs positifs dans le développement des PPA restent évidemment soumis à la question de la faisabilité financière (et de l’intérêt économique final) des projets PPA.

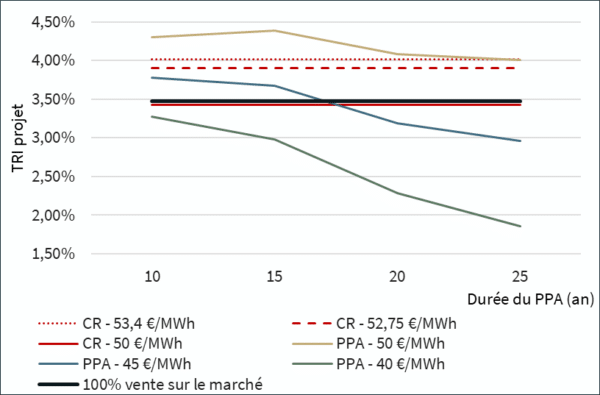

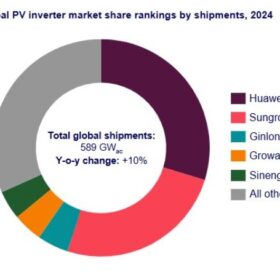

En partant de l’hypothèse qu’un projet PPA permettra de réaliser des économies sur les CAPEX (principalement liées à des panneaux photovoltaïques moins chers) et sur les OPEX (moins de compétition sur le foncier et les loyers), on observe sur une même centrale de 50 MW, pour une durée de vie de 30 ans et d’une courbe marchande centrale captée par l’énergie solaire, les TRI projets (i.e. avant prise en compte du financement) suivants :

Image : Finergreen

(Notes : CR = complément de rémunération ; 53,4 €/MWh correspond au tarif moyen obtenu lors de la dernière vague d’appels d’offres, 52,75 €/MWh à la moyenne sur la vague précédente ; les prix PPA ne sont pas indexés à l’inflation)

Sur la base de ces hypothèses, il est intéressant d’observer :

- Que le TRI projet obtenu via un PPA à 45 €/MWh signé sur 16-17 ans est le même que celui obtenu via un complément de rémunération à 50€/MWh sur 20 ans

- Que sur la base des projections actuelles de prix de l’électricité, le TRI projet d’une centrale vendant son électricité au marché spot est le même que celui obtenu via un complément de rémunération à 50€/MWh sur 20 ans

- Qu’au regard de la tendance haussière des prix de l’électricité, il semble aujourd’hui plus stratégique de signer des PPA d’une durée d’environ 15 ans, afin de profiter de prix spot élevés dans 15 ans et plus

On constate donc qu’un PPA à 45 €/MWh, qu’on pourra juger « dans la monnaie » selon les prix moyens de l’électricité sur 2020 constatés à 42 €/MWh (accompagné d’une tendance haussière), présente une rentabilité intrinsèque équivalente à peu de choses près aux projets en CR actuels. Il en va donc de la question cruciale de faire évoluer les solutions et la vision du financement long terme des centrales en PPA, car la question du financement semble constituer le dernier rempart à un développement accéléré des PPA.

La suite de cette histoire appartient donc en partie aux financiers, qui devront innover et apporter de nouvelles approches de financement, plus flexibles ou s’accommodant mieux de l’incertitude lié à ces nouveaux modèles. Une attention encore plus grande devra être portée au sous-jacent (marché de l’électricité) car ce n’est pas uniquement un risque de contrepartie qu’il faudra maîtriser, c’est aussi et surtout un risque lié aux fondamentaux du marché : une contrepartie étant défaillante, les financeurs devront s’assurer qu’il existe un débouché marché solide sur la durée du financement et une profondeur d’offtakers potentiels qui seront intéressés pour recontractualiser avec le producteur.

Par ailleurs, plus d’incertitudes implique plus de risques mais aussi potentiellement plus de rentabilité. Les développeurs-producteurs vont être amenés à considérer dans leurs décisions d’investissement des structures de financement moins optimisées et investir plus de fonds propres, quitte à envisager des scénarios de refinancements ultérieurs et un renouvellement des PPA à des valeurs plus élevées pour justifier de rentabilités cibles intéressantes. Cela pourrait aussi avoir pour effet à moyen terme d’augmenter les rentabilités des développeurs et des projets « gagnants », redonnant de l’air à une filière aux rendements historiquement bas.

The views and opinions expressed in this article are the author’s own, and do not necessarily reflect those held by pv magazine.

Ce contenu est protégé par un copyright et vous ne pouvez pas le réutiliser sans permission. Si vous souhaitez collaborer avec nous et réutiliser notre contenu, merci de contacter notre équipe éditoriale à l’adresse suivante: editors@pv-magazine.com.

En transmettant ce formulaire vous acceptez que pv magazine utilise vos données dans le but de publier votre commentaire.

Vos données personnelles seront uniquement divulguées ou transmises à des tierces parties dans une optique de filtre anti-spams ou si elles s’avèrent nécessaires à la maintenance technique du site web. Un transfert de vos données à des tierces parties pour toute autre raison ne pourra se faire que s’il est justifié par la législation relative à la protection des données, ou dans le cas où pv magazine y est légalement obligé.

Vous pouvez révoquer ce consentement à tout moment avec effet futur, auquel cas vos données personnelles seront immédiatement supprimées. Dans le cas contraire, vos données seront supprimées une fois que pv magazine aura traité votre requête ou lorsque le but du stockage des données est atteint.

Pour de plus amples informations sur la confidentialité des données, veuillez consulter notre Politique de Protection des Données.