D’après pv magazine International

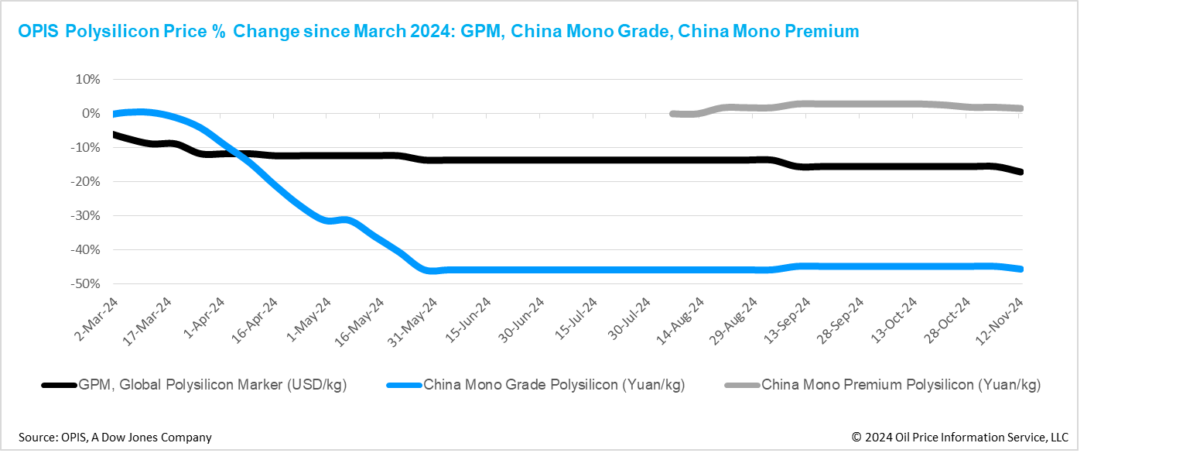

Le Global Polysilicon Marker (GPM), l’évaluation de référence de l’OPIS pour le polysilicium fabriqué en dehors de la Chine, a été estimé à 20,51 €/kg, ou 0,046 €/W, cette semaine, en recul de 1,89 % par rapport à la semaine précédente. La faiblesse prolongée de la demande, en raison des barrières commerciales, a forcé les prix à la baisse. Selon certaines sources, la stagnation des échanges à prix spot de polysilicium au niveau mondial sur les derniers mois, associée au non-renouvellement d’accords d’approvisionnement à long terme, a entraîné l’augmentation des stocks mondiaux, qui atteignent près de 10 000 tonnes.

Ces derniers mois, cette accumulation a entraîné à la baisse les prix de certaines commandes mensuelles entrant dans le cadre de contrats à long terme, jusqu’à un niveau inférieur à celui prévu dans ces contrats (1,89 à 2,84 €/kg de moins par rapport au mois dernier pour certaines commandes). La fabrication de wafers dans les quatre pays d’Asie du Sud-Est qui constituent actuellement le principal débouché pour le polysilicium mondial, mais qui pourraient être concernés par les mesures antidumping et les droits compensatoires imposés par les États-Unis sur les cellules et modules solaires, tourne au ralenti. La plus grande usine de lingots en activité dans ces régions fonctionne à une capacité de seulement 4 GW, tandis que les autres usines n’affichent que des capacités de production inférieures à 2 GW, ou on tout bonnement suspendu leur production. Plus tôt cette année, la capacité annoncée pour la production de wafers dans la région était d’environ 35 GW d’ici à fin 2024. En termes de capacités nouvelles, un fabricant chinois de polysilicium a récemment annoncé un partenariat avec une compagnie pétrolière locale en vue d’ouvrir un site de fabrication de polysilicium de 150 000 tonnes en Angola.

Celui-ci surpasserait les 100 000 et 120 000 tonnes de capacité annoncées auparavant par deux autres fabricants chinois de polysilicium pour des projets au Moyen Orient. Pour certains acteurs du marché, ce projet pourrait faire face à des délais allongés, en raison de la forte demande en matière de financement et de technologie, mais ils soulignent toutefois la croissance rapide de l’entreprise : cette dernière, fondée en 2021 seulement, a atteint une capacité de 150 000 tonnes en Chine fin 2023. Le projet d’extension de l’entreprise en Chine, qui vi-sait à l’origine 100 000 tonnes de polysilicium pour août 2024, est au point mort, alimentant les spéculations quant à la réallocation des ressources pour un élargissement à l’étranger, ce qui pourrait potentiellement profiter à la faisabilité du projet en Angola.

Les prix du polysilicium en Chine, évalués par l’OPIS comme étant de qualité « China Mono Grade », ont enregistré une légère baisse de 1,49 % en glissement hebdomadaire pour s’établir à 4,34 €/kg, ou 0,0098 €/W. De même, les prix du polysilicium entrant dans la fabrication de lingots de type n, évalués par l’OPIS comme étant de qualité « China Mono Premium », ont connu un léger recul de 0,31 % par rapport à la semaine dernière, se stabilisant à 5,18 €/kg, soit 0,012 €/Wc.

Le secteur s’accorde à dire que les stocks de polysilicium s’accumulent et que le déséquilibre entre l’offre et la demande s’accentue. Alors que les prévisions tablent sur un recul de la production chinoise de polysilicium à environ 120 000 à 130 000 tonnes en novembre, les baisses de production significatives enregistrées chez les fabricants de wafers laissent présager que leurs besoins en polysilicium seront inférieurs à 90 000 tonnes pour le mois. D’après certains spécialistes du marché, toute production mensuelle supplémentaire mise à part, le stock existant pourrait à lui seul couvrir la production de plaquettes pendant plus d’un semestre.

Une étude réalisée par OPIS révèle que le taux de fonctionnement moyen des usines chinoises de polysilicium est tombé sous le seuil de 50 %, avec toutefois des différences notables dans les niveaux de production d’un fabricant à l’autre. Les principaux fabricants de polysilicium Siemens et de polysilicium granulaire FBR fonctionneraient à plus de 70 % de leurs capacités, tandis que deux autres grands fabricants de polysilicium Siemens produiraient à environ 30 % de leurs capacités. Certaines usines plus petites et celles fabriquant du polysilicium de type n de moindre qualité ont pour la plupart stoppé toute production.

Selon certains acteurs du marché, au regard de l’importante surcapacité, il est peu probable que les fabricants chinois de polysilicium atteignent 100 % de leur taux de fonctionnement au cours de l’année à venir. En conséquence, certains grands fabricants envisageraient une vague de licenciement afin de réaliser des économies et de s’aligner au mieux sur leur taux de fonctionnement réel.

OPIS, une société du groupe Dow Jones, fournit des indices de prix de l’énergie, des informa-tions, des données et des analyses sur l’essence, le diesel, le kérosène, le GPL/NGL, le charbon, les métaux et les produits chimiques, ainsi que sur les combustibles renouvelables et les produits de base environnementaux. Elle a acquis les bases de données de prix du Singapore Solar Ex-change en 2022 et publie désormais l’OPIS APAC Solar Weekly Report (rapport hebdomadaire sur l’énergie solaire).

The views and opinions expressed in this article are the author’s own, and do not necessarily reflect those held by pv magazine.

Ce contenu est protégé par un copyright et vous ne pouvez pas le réutiliser sans permission. Si vous souhaitez collaborer avec nous et réutiliser notre contenu, merci de contacter notre équipe éditoriale à l’adresse suivante: editors@pv-magazine.com.

En transmettant ce formulaire vous acceptez que pv magazine utilise vos données dans le but de publier votre commentaire.

Vos données personnelles seront uniquement divulguées ou transmises à des tierces parties dans une optique de filtre anti-spams ou si elles s’avèrent nécessaires à la maintenance technique du site web. Un transfert de vos données à des tierces parties pour toute autre raison ne pourra se faire que s’il est justifié par la législation relative à la protection des données, ou dans le cas où pv magazine y est légalement obligé.

Vous pouvez révoquer ce consentement à tout moment avec effet futur, auquel cas vos données personnelles seront immédiatement supprimées. Dans le cas contraire, vos données seront supprimées une fois que pv magazine aura traité votre requête ou lorsque le but du stockage des données est atteint.

Pour de plus amples informations sur la confidentialité des données, veuillez consulter notre Politique de Protection des Données.