Les premières conséquences du dérèglement de la fabrique mondiale se sont fait sentir avec la Covid. Les pics de contagion se déplacent au gré du temps de pays en pays, en commençant par la Chine, les interruptions de production imposées par les confinements ont eu un effet en accordéon sur une industrie désormais organisée mondialement en just-in-time.

Les buffers que sont généralement les grands hubs logistiques (Rotterdam, Anvers…) n’ont pas suffi à absorber une élasticité de la chaîne d’approvisionnement jamais imaginée. Même si elle est restée très active, la filière solaire n’a pas fait exception, certains composants ont commencé à manquer et tous les prix ont augmenté. Alors que la Covid tardait toujours à disparaître, un autre phénomène est venu s’inviter dans cette crise économique. La politique volontariste de réduction de ses émissions de CO2 portée par le Président Xi Jinping et adoptée par la Chine impose désormais aux provinces le respect de quotas d’émission. Cela a eu un double effet pour les provinces qui

passaient au rouge : des arrêts sur la production d’électricité quand celle-ci est principalement produite à partir du charbon et sur les heures de fonctionnement des certaines activités fortement émettrices de CO2.

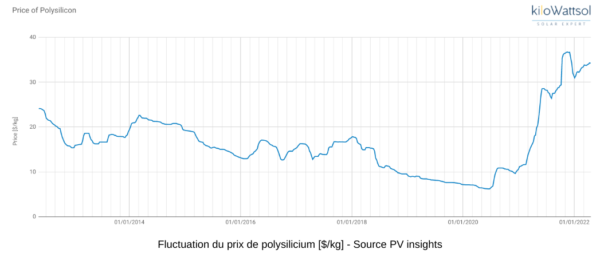

Plusieurs étapes dans la conception des panneaux solaires ont directement été impactées par ces mesures en subissant la double peine de consommation et d’émission. Au premier ordre, la production de polysilicium, dont la fabrication a été mise à l’arrêt dans plusieurs provinces, mais également le verre et l’aluminium.

Image : kiloWattsol

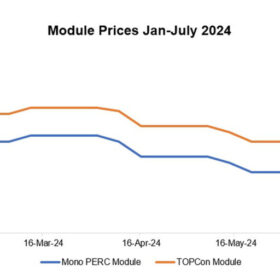

Les ruptures d’approvisionnement ont obligé les fabricants à arrêter certaines chaînes de production et la conséquence finale est une accélération de la tendance haussière sur le prix du polysilicium et donc sur celui des panneaux. Cette remontée avait commencé avec la Covid.

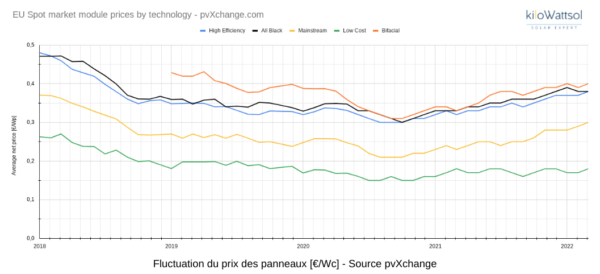

Image : kiloWattsol

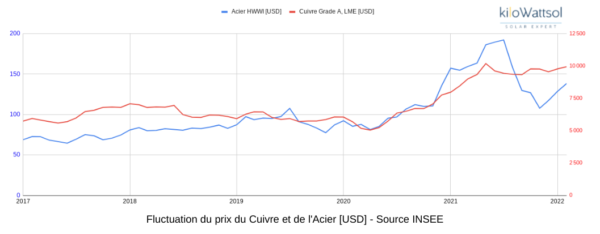

En conséquence, le prix des panneaux est revenu à son niveau de 2018. Et il va falloir du temps pour renouer avec la tendance inexorablement baissière qui a caractérisé le prix des modules photovoltaïques ces 15 dernières années. De plus, l’inflation des matières premières n’a pas eu d’impact seulement sur les panneaux mais bien sur tous les constituants d’un projet solaire : Les onduleurs, les structures, le câblage sont eux aussi touchés par cette envolée des prix car, en 18 mois, le cours de l’acier a presque triplé et celui du cuivre a plus que doublé.

Image : kiloWattsol

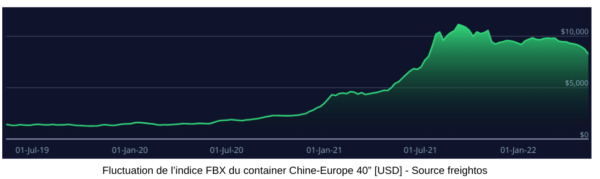

Enfin, conséquence également de la Covid, les coûts de transport depuis la Chine, où sont produits 90% des composants solaires, ont eux aussi plus que quadruplé. L’acheminement d’un conteneur de 40 pieds (environ 12 mètres), qui coûtait moins de 2.000 € en 2020, revient à plus de 8.000 € depuis la fin de l’année dernière.

Image : kiloWattsol

Les conditions financières

Pour fabriquer une installation solaire qui produira de l’électricité à très bas coût pendant plus de 30 ans, il faut payer la construction et le développement du système de production. Comme ce type d’actif est très consommateur de capital, les développeurs ont besoin de recourir le plus possible à l’emprunt pour réserver leur fonds propres au plus grand nombre de projets possible.

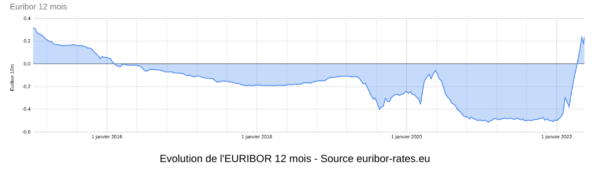

Or, les taux d’intérêt sont eux-aussi repartis à la hausse depuis le début de l’année pour retrouver leur niveau de 2015 !

Image : kiloWattsol

Le marché français

Le marché solaire français s’est principalement développé autour des appels d’offres de la Commission de Régulation de l’Energie (CRE) et de tarifs d’achat destinés aux petits projets. Ces deux types de débouchés économiques offrent aux projets une protection contre les aléas du marché soit via un acheteur obligé (EDF-OA) qui rachète l’électricité produite à prix fixe, soit via un mécanisme de complément de rémunération autour d’une valeur fixe. Dans les deux cas, en disposant de la protection de la signature de l’Etat sur 20 ans, les projets peuvent emprunter au taux le plus bas sur une très longue période.

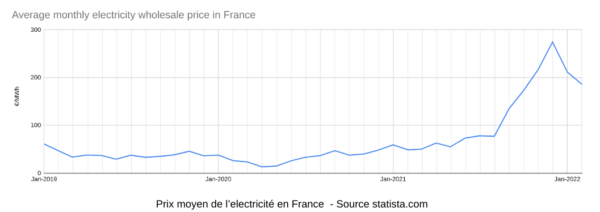

Si le marché spot de l’électricité rend attractif la perspective de signer à court-terme des contrats privés (de type PPA), il ne faut pas perdre de vue que les niveaux de prix actuels ne sont pas tenables sur le long terme et que les contractants (off-takers) sont souvent des entreprises n’offrant pas une garantie suffisante pour leur adosser un contrat de prêt sur 20 années ou plus. Les AO restent donc la meilleure option pour délivrer de façon stable et encadrée tout le volume attendu par la PPE actuelle (42 GW) et la suivante.

Mais l’inconvénient est que les mécanismes d’encadrement des prix des AO (et des tarifs) misaient tous sur une décroissance permanente des prix en s’ajustant sur les volumes raccordés. L’inversion de tendance liée à la crise économique mondiale compromet significativement ce mécanisme et produit l’effet contraire : les projets déjà lauréats ne peuvent plus être construits, rattrapés par l’augmentation du coût d’investissement (Capex) et du coût de l’argent. Ces deux effets se combinant, la rentabilité des projets est alors compromise et c’est toute la machine solaire française qui se grippe. Or, dans le même temps, le marché mondial continue de progresser de près de 20 % par an, comme si cette inflation ne pouvait plus stopper la vague solaire.

Sortir de l’impasse

Ce qui caractérise toutes les courbes présentées ci-dessus, c’est d’abord leur côté imprévisible avec des niveaux jamais atteints par le passé, ou l’inversion d’une tendance qui rompt complètement avec la quasi stabilité d’une très longue période. Le monde ne sera jamais plus comme avant ! Et il va peut-être falloir attendre plusieurs années pour un retour à meilleure fortune. Or, nous n’avons pas ce temps pour accélérer la transition énergétique.

C’est pourquoi il faut trouver les moyens de sauver les projets qui seraient prêts à être construits et repenser les mécanismes de rémunération pour mieux prendre en compte, à partir d’aujourd’hui, la dimension fluctuante des conditions du marché. La France, particulièrement en ce moment où son système nucléaire est empêché par une investigation sur un problème de corrosion, doit faciliter le déploiement de toutes les nouvelles capacités qui peuvent renforcer son indépendance énergétique en produisant de l’électricité décarbonée.

Les projets solaires qui sont à l’arrêt ne trouveront pas à se financer sauf à démontrer une nouvelle rentabilité. Des pistes sont à envisager pour redonner un nouveau souffle économique aux projets : passer, comme l’Allemagne le propose, par une période de vente sur le marché (PPA) avant de revenir à l’abris d’un contrat d’achat ; revaloriser les prix précédemment adjugés à l’aune de l’évolution des conditions de marché… Sans mesure d’urgence, cette année va être catastrophique. Le premier trimestre avec 0,5 Gigawatt de nouveau raccordement accuse déjà un retard de 20% par rapport à 2021.

Mais il n’est pas trop tard pour sauver le millésime 2022, si l’exercice est périlleux, les pouvoirs publics et la profession doivent rapidement trouver ensemble une issue à cette crise qui pourrait entraîner tout l’écosystème solaire : développeurs, constructeurs, fabricants, sous-traitants …

La transition écologique le demande, l’urgence énergétique l’impose.

Reproduction avec l’aimable autorisation de son auteur, Xavier Daval.

The views and opinions expressed in this article are the author’s own, and do not necessarily reflect those held by pv magazine.

Ce contenu est protégé par un copyright et vous ne pouvez pas le réutiliser sans permission. Si vous souhaitez collaborer avec nous et réutiliser notre contenu, merci de contacter notre équipe éditoriale à l’adresse suivante: editors@pv-magazine.com.

En transmettant ce formulaire vous acceptez que pv magazine utilise vos données dans le but de publier votre commentaire.

Vos données personnelles seront uniquement divulguées ou transmises à des tierces parties dans une optique de filtre anti-spams ou si elles s’avèrent nécessaires à la maintenance technique du site web. Un transfert de vos données à des tierces parties pour toute autre raison ne pourra se faire que s’il est justifié par la législation relative à la protection des données, ou dans le cas où pv magazine y est légalement obligé.

Vous pouvez révoquer ce consentement à tout moment avec effet futur, auquel cas vos données personnelles seront immédiatement supprimées. Dans le cas contraire, vos données seront supprimées une fois que pv magazine aura traité votre requête ou lorsque le but du stockage des données est atteint.

Pour de plus amples informations sur la confidentialité des données, veuillez consulter notre Politique de Protection des Données.