Si l’âge moyen de la majorité des parcs solaires est loin d’avoir dépassé les 20 ans en France, la question du devenir des centrales en fin de soutien public mérite en tout cas d’être posée et anticipée dès maintenant. C’est pourquoi l’Office franco-allemand pour la transition énergétique avait organisé le 10 juin dernier une conférence sur le sujet, en conviant acteurs français et allemands. Entre prolonger la durée de vie de l’actif, effectuer un repowering, signer un Corporate PPA… quels les modèles d’affaires permettent de continuer à valoriser les actifs ?

Bien sûr, l’Allemagne et la France n’en sont pas au même point. Outre-Rhin, la construction des centrales solaires a débuté vers les années 2002, pour décoller à partir des années 2010 avec 18 GWc installés en 2010, jusqu’à 54 GWc en 2020. « De fait, en 2021, 0,11 GWc devrait sortir du mécanisme de la loi EEG sur les énergies renouvelables, puis 1,11 GWc en 2025, 2,06 GWc en 2026, selon une courbe de croissance exponentielle, a prédit Sigrid Gand, avocate pour le cabinet Brahms, Nebel & Kollegen. C’est donc une thématique qui commence à émerger, mais qui n’est pas encore marquante, d’autant qu’en Allemagne, 75 % des centrales solaires ont été installées en toiture, 25 % seulement sur le sol ».

Renégocier les baux emphytéotiques

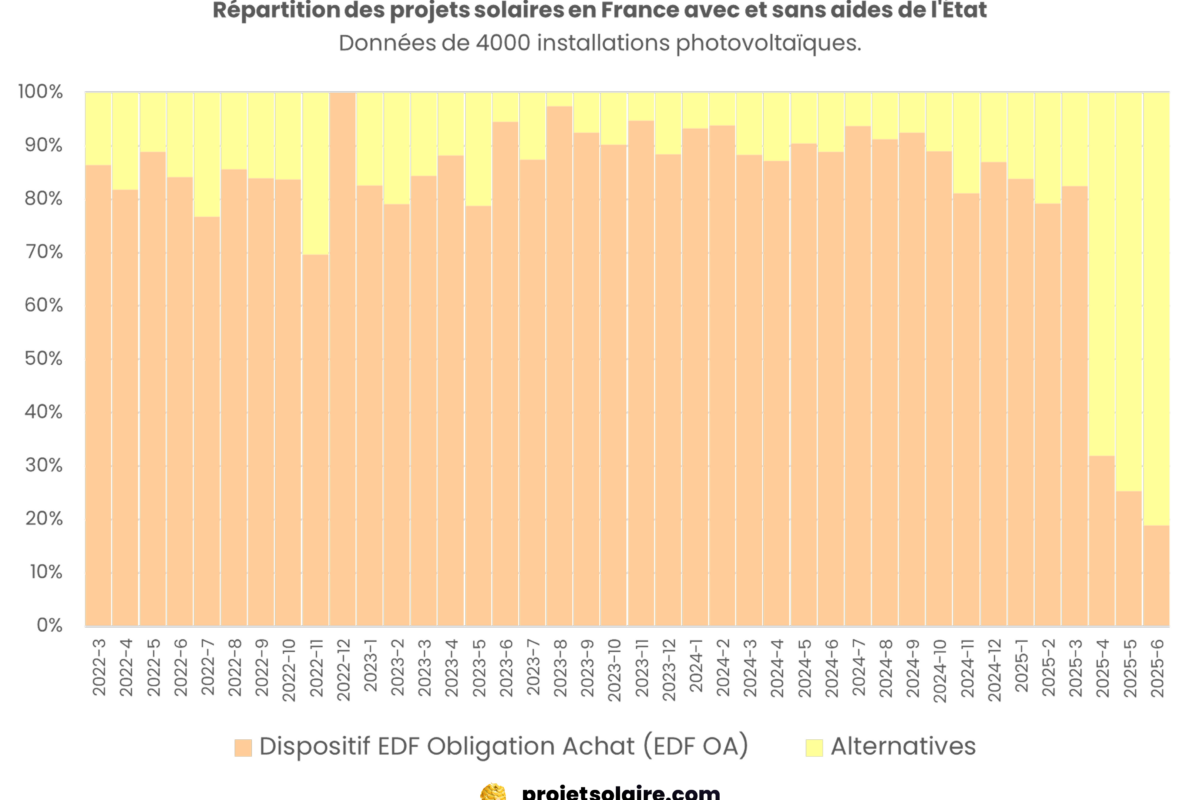

« La France a commencé avec une dizaine d’années de retard sur l’Allemagne, a pour sa part souligné Sébastien Canton, avocat au cabinet BMH Avocats. Si on s’intéresse aux volumes qui vont sortir du tarif d’achat, c’est surtout à partir des années 2031-2032 que la question de la poursuite de l’exploitation de ces actifs va se poser, avec des volumes encore assez faibles pour débuter ». Si en 2012, 59 % des installations installées faisaient plus de 250 kWc, à l’heure actuelle, 60 % des centrales nouvellement installées font moins de 150 kWc.

« Pour une centrale qui arrive à la fin de son contrat initial, on peut d’abord se poser la question du maintien de son activité, ce qui doit se faire au regard des droits fonciers dont elle dépend, a indiqué Théo Barallon, Managing Partner chez Finergreen. Bien qu’aujourd’hui la norme est de signer des baux emphytéotiques d’une durée bien supérieure à celle de la centrale PV, à l’époque, dans les années 2010, il était courant de limiter les droits fonciers à 20 ou 21 ans. Un certain nombre de propriétaires de centrales pourraient donc devoir engager une nouvelle négociation bilatérale pour prolonger et sécuriser leurs droits. Dans le cas contraire, ils pourraient avoir à démanteler leur centrale ».

Une fois la renégociation des baux effectuée, différents business models existent : « soit effectuer un repowering, soit si l’on décide d’exploiter la centrale sans la modifier, trouver de nouveaux débouchés sur le marché pour vendre l’électricité », a précisé Théo Barallon. Cela peut se faire directement par le biais d’un Corporate PPA (contrat d’achat signé avec une entreprise), ou directement sur le marché spot. Il est également possible de regarder d’autres marchés, actuellement moins matures, comme le marché des services systèmes, pour équilibrer le réseau ou celui de l’hydrogène.

Valoriser sous forme d’hydrogène

Sur ce dernier point, l’entreprise berlinoise GP Joule est venue parler de l’exemple de l’éolien, filière plus avancée sur cette question que le photovoltaïque. Le projet e-Farm porte ainsi sur l’utilisation de cinq turbines éoliennes installées dans le nord de l’Allemagne à la frontière avec le Danemark, qui alimentent cinq électrolyseurs d’une puissance totale de 1,125 MW pour alimenter plusieurs stations de recharge de la région. « Dans le solaire, compte-tenu de l’amélioration de la productivité et de la fiabilité des panneaux photovoltaïques actuels, le repowering est également une option très intéressante, poursuit Matthias Lamp, chef du département Corporate Sales chez GP Joule. Pour un même coût d’investissement, les rendements ont été multipliés par six. Pour une même surface, on produit aujourd’hui quatre fois plus ». Un avantage confirmé par Dirk Retzlaff, directeur général de BayWa r.e. Operation Services : « le repowering est en effet intéressant, mais pour nous, reconstruire la centrale est également une alternative importante, c’est également plus simple au niveau des autorisations ».

Le PPA brownfield, une solution plus flexible pour les acheteurs

Enfin, si pour l’heure les PPA brownfield sont surtout issus de l’éolien, pour le solaire, ils sont regardés avec intérêt par les acteurs, producteurs comme acheteurs. « Pour le moment, nous cherchons surtout à signer des PPAs greenfield, a ainsi observé Mathilde Mathieu, gestionnaire de plans d’affaires & modèles de contrats renouvelables chez le chimiste Solvay. Mais demain, avec l’arrivée des centrales post-obligation d’achats, nous pourrions très bien les inclure ». Pour la gestionnaire, les PPA brownfield comportent en effet de nombreux avantages. « Le marché de la chimie est très volatil. En raison de ce manque de visibilité, il est difficile de s’engager sur des durées de PPAs additionnels de plus de 10 ou 15 ans, justifie Mathilde Mathieu. Les PPA post-obligation d’achat permettent de s’engager sur des périodes plus courtes, de trois à cinq ans ». De plus, ils permettraient à certaines usines du groupe de passer à un approvisionnement à 100 % en électricité verte, à partir d’un PPA additionnel, complété par un PPA brownfield. Avec une contrainte cependant : que l’électricité soit au même coût. « Dans ce cas, nous pourrions très bien élargir nos critères de sélection, et prendre en compte par exemple le fait que le CPPA serve à financer un repowering ou à prolonger la durée d’exploitation d’une centrale ».

Pour les propriétaires de centrales, ce serait également l’un des grands intérêts de ces CPPA. « Nous sommes partis de l’hypothèse d’un contrat signé pour une durée de cinq ans. Le fait de signer un corporate PPA sur cette durée permet au producteur de sécuriser et de rendre lisible le cash-flow, ce qui pourrait permettre de refinancer une centrale qui sortirait de son obligation d’achat, a ainsi confirmé Théo Barallon. En prenant l’hypothèse d’un repowering à 25 centimes d’euros par watt, on peut faire passer un taux de rentabilité interne (TRI) sur les fonds propres de l’ordre de 2 % à un peu plus de 6 %, uniquement du fait que les cash-flow ont été sécurisés, ce qui permet de rassurer les banques ».

Reste que les projets sont durs à trouver. « Nous sommes dans un marché de vendeurs, marqué par la rareté des projets », a ainsi constaté Alexandre Soroko, responsable du conseil en PPA chez Greensolver. Si les volumes sont amenés à progresser pour fluidifier le marché, il souligne également sur la révision des tarifs S06-S10 pourrait avoir un impact positif. « Ce sont certes 800 contrats de petite taille, mais étant donné que les producteurs ont la possibilité de résilier ces contrats sans pénalité, certaines des options d’exploitation post-obligation d’achat pourraient devenir une alternative intéressante pour ces actifs », a-t-il indiqué.

Ce contenu est protégé par un copyright et vous ne pouvez pas le réutiliser sans permission. Si vous souhaitez collaborer avec nous et réutiliser notre contenu, merci de contacter notre équipe éditoriale à l’adresse suivante: editors@pv-magazine.com.

En transmettant ce formulaire vous acceptez que pv magazine utilise vos données dans le but de publier votre commentaire.

Vos données personnelles seront uniquement divulguées ou transmises à des tierces parties dans une optique de filtre anti-spams ou si elles s’avèrent nécessaires à la maintenance technique du site web. Un transfert de vos données à des tierces parties pour toute autre raison ne pourra se faire que s’il est justifié par la législation relative à la protection des données, ou dans le cas où pv magazine y est légalement obligé.

Vous pouvez révoquer ce consentement à tout moment avec effet futur, auquel cas vos données personnelles seront immédiatement supprimées. Dans le cas contraire, vos données seront supprimées une fois que pv magazine aura traité votre requête ou lorsque le but du stockage des données est atteint.

Pour de plus amples informations sur la confidentialité des données, veuillez consulter notre Politique de Protection des Données.